Introducción

¿Es usted propietario de una pequeña empresa? ¿Desea mejorar su tesorería? La financiación de cuentas por cobrar puede ser la solución que necesita.

Utilizando sus facturas impagadas, puede acceder a un flujo constante de fondos para ayudar al crecimiento de su empresa. Veamos cómo funciona esta opción de financiación y cómo puede beneficiar a tu empresa.

Exploremos cómo la financiación de cuentas por cobrar puede impulsar su negocio a nuevas alturas.

Definición de financiación de deudores

La financiación de cuentas por cobrar es un tipo de financiación empresarial que consiste en utilizar las facturas como garantía para avalar un préstamo.

Esto difiere de la financiación bancaria tradicional, ya que permite a las empresas acceder rápidamente a fondos vendiendo esencialmente sus cuentas por cobrar a un financiero.

Al aprovechar sus cuentas por cobrar, las empresas pueden desbloquear el flujo de caja y mejorar su posición de capital circulante sin endeudarse más.

Sin embargo, este acuerdo de financiación conlleva riesgos, como las posibles comisiones de las empresas de factoring y el riesgo de impago del cliente.

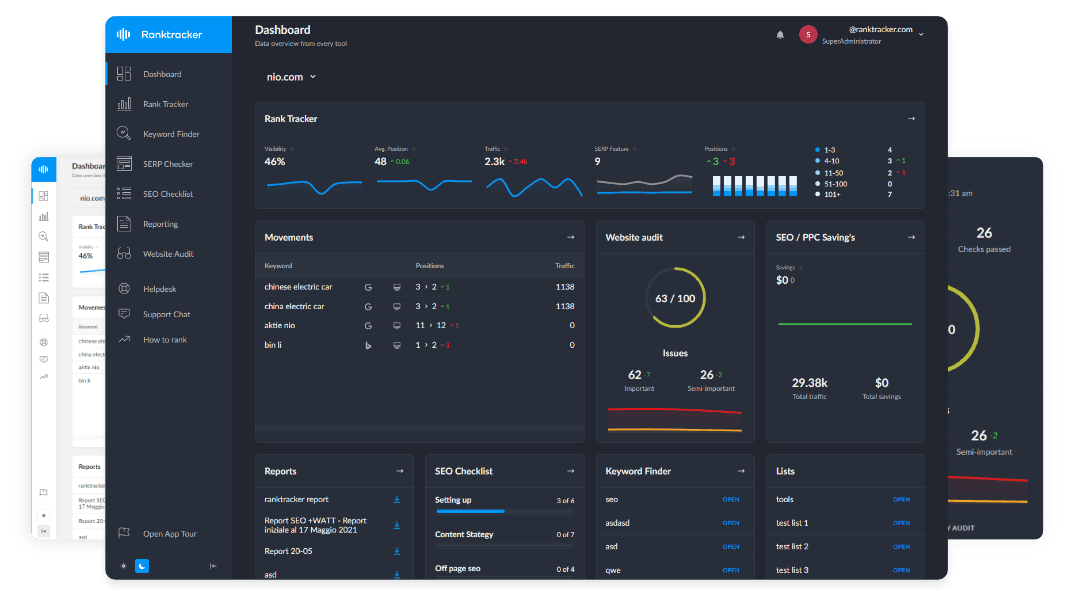

La plataforma todo en uno para un SEO eficaz

Detrás de todo negocio de éxito hay una sólida campaña de SEO. Pero con las innumerables herramientas y técnicas de optimización que existen para elegir, puede ser difícil saber por dónde empezar. Bueno, no temas más, porque tengo justo lo que necesitas. Presentamos la plataforma todo en uno Ranktracker para un SEO eficaz

¡Por fin hemos abierto el registro a Ranktracker totalmente gratis!

Crear una cuenta gratuitaO inicia sesión con tus credenciales

Aunque la financiación de cuentas por cobrar puede ser una solución rápida para las necesidades de tesorería, las empresas también deben considerar opciones de financiación alternativas, como líneas de crédito o préstamos basados en activos, que pueden resultar más baratas a largo plazo.

Entender lo básico

Factoring de cuentas a cobrar frente a financiación bancaria tradicional

El factoring de cuentas a cobrar y la financiación bancaria tradicional difieren en la forma de proporcionar financiación a las empresas.

Los préstamos bancarios tradicionales necesitan garantías y una buena calificación crediticia. La financiación de cuentas por cobrar utiliza facturas impagadas para garantizar el capital.

Las empresas de factoring compran estas facturas con descuento, lo que proporciona un flujo de caja inmediato sin generar deuda.

Esto beneficia a las empresas con un flujo de caja irregular o un historial crediticio más débil.

La financiación bancaria es más estricta y se centra en la solvencia y la salud financiera.

Las empresas con problemas de tesorería a corto plazo suelen preferir el factoring de cuentas por cobrar para acceder más rápidamente a los fondos.

La plataforma todo en uno para un SEO eficaz

Detrás de todo negocio de éxito hay una sólida campaña de SEO. Pero con las innumerables herramientas y técnicas de optimización que existen para elegir, puede ser difícil saber por dónde empezar. Bueno, no temas más, porque tengo justo lo que necesitas. Presentamos la plataforma todo en uno Ranktracker para un SEO eficaz

¡Por fin hemos abierto el registro a Ranktracker totalmente gratis!

Crear una cuenta gratuitaO inicia sesión con tus credenciales

La venta de facturas puede mejorar el ratio de rapidez, proporcionar capital circulante y evitar nuevos riesgos de endeudamiento.

La gestión eficaz de las cuentas por cobrar ayuda a mantener la tesorería y la estabilidad financiera de las empresas.

Aspectos clave de la estructuración de la financiación de cuentas por cobrar

Las empresas deben tener en cuenta varios factores a la hora de estructurar la financiación de cuentas por cobrar para maximizar sus beneficios.

Pueden utilizar sus facturas como garantía para obtener un préstamo o una línea de crédito basada en el valor de la factura. Esto proporciona un acceso rápido al capital sin afectar al balance.

Este método de financiación hace que la gestión de la tesorería y del capital circulante sea más eficaz, ya que convierte las cuentas por cobrar en efectivo inmediato.

Sin embargo, las empresas deben tener cuidado con posibles inconvenientes, como las elevadas comisiones que cobran las financieras, que pueden reducir la rentabilidad.

La gestión del riesgo también es esencial para garantizar que los clientes cumplan sus obligaciones de pago según lo acordado.

Comprender la financiación de las cuentas por cobrar puede ayudar a las empresas a mejorar su liquidez y su salud financiera.

Ventajas de la financiación de cuentas por cobrar

Desbloquear el flujo de caja

Las empresas pueden mejorar su tesorería mediante la financiación de cuentas por cobrar. Se trata de utilizar las facturas pendientes para obtener un préstamo.

De este modo, las empresas obtienen capital inmediato de las facturas impagadas. Ayuda a cubrir las necesidades de tesorería.

Esta estrategia potencia el capital circulante. Ayuda a hacer frente a las obligaciones financieras y a invertir en crecimiento.

La gestión de las cuentas por pagar también es importante. Mantiene equilibrados los flujos de caja.

Las empresas pueden trabajar con financieras para establecer un plan de financiación de cuentas por cobrar. Utilizan sus facturas como garantía.

Este acuerdo reduce el riesgo para los prestamistas. También proporciona a las empresas fondos para seguir funcionando y expandirse.

La financiación de cuentas por cobrar es una solución útil para que las empresas optimicen el flujo de caja y el valor de sus activos.

Aprovechamiento del activo circulante

Las empresas pueden aumentar su capital circulante aprovechando sus activos corrientes, como las cuentas por cobrar, mediante opciones de financiación como el factoring. Se trata de vender las facturas pendientes a una entidad financiera para obtener dinero rápidamente en lugar de esperar a los pagos de los clientes. Es una forma de aumentar el capital circulante sin pedir un préstamo tradicional.

La gestión eficaz de las cuentas por pagar es crucial en este proceso para mantener un flujo de caja saludable. Al equilibrar cuidadosamente las condiciones de pago de las cuentas por pagar con el cobro de las cuentas por cobrar, una empresa puede maximizar el valor de sus activos. Este acuerdo de financiación ofrece una solución para las necesidades de tesorería a corto plazo sin aumentar la deuda en el balance.

Utilizar activos corrientes como la financiación de cuentas por cobrar puede ayudar a las empresas a mejorar su liquidez y gestionar los riesgos de forma eficaz.

Gestión de cuentas por pagar

Las empresas suelen centrarse en la gestión de sus cuentas por pagar para mejorar la tesorería. Gestionando estratégicamente las facturas recibidas, una empresa puede disponer de suficiente capital circulante para sus gastos. Esto elimina la necesidad de recurrir a costosos préstamos. Tácticas como negociar plazos de pago más largos con los proveedores, utilizar plataformas en línea para procesar las facturas y establecer políticas de pago claras pueden ayudar a reducir los retrasos en los pagos y mejorar la tesorería.

Además, utilizar opciones como la financiación de cuentas por cobrar puede ofrecer un rápido aumento de capital basado en el valor de las facturas pendientes. Esto resulta beneficioso en periodos de gastos elevados o de bajos ingresos. La gestión activa de las cuentas a pagar permite a una empresa hacer un seguimiento de las deudas, reducir el riesgo financiero y mantener un balance saneado. Mediante una gestión eficaz de las cuentas a pagar, las empresas pueden lograr la estabilidad financiera necesaria para triunfar en el competitivo mercado actual.

Aumentar el capital circulante

La financiación de cuentas por cobrar ayuda a las empresas a aumentar su capital circulante. Esta herramienta consiste en obtener un préstamo basado en las facturas pendientes para acceder rápidamente al dinero. Las empresas venden sus facturas a una entidad financiera con un descuento para obtener efectivo inmediato y hacer frente a las necesidades de tesorería a corto plazo. Este proceso convierte las cuentas por cobrar en activos líquidos, impulsando el capital circulante y sosteniendo las operaciones.

Además, el uso de esta financiación puede ayudar a gestionar las cuentas a pagar, reduciendo el riesgo de endeudamiento y manteniendo un balance saneado. Mejora el flujo de caja, el quick ratio y proporciona flexibilidad en la gestión financiera. Los principales beneficios incluyen un acceso más rápido a los fondos, una mejora del flujo de caja y una mejor gestión de las obligaciones financieras.

Cómo funciona la financiación de cuentas por cobrar

Proceso de suscripción

El proceso de suscripción para la financiación de cuentas por cobrar implica varios pasos:

En primer lugar, el financiero evalúa el valor de las facturas pendientes de la empresa para determinar el importe del capital. Esta evaluación se basa en la solvencia de los clientes, cuyos pagos sirven de garantía para el préstamo.

La financiación de cuentas por cobrar se centra en el valor de la factura por encima del historial financiero de la empresa. Se tienen en cuenta factores como el quick ratio, los activos líquidos y la puntuación crediticia del cliente.

Al evaluar estos factores, los financieros pueden valorar el riesgo asociado a la financiación de las cuentas por cobrar. El objetivo es garantizar que los activos cubran el pago del préstamo.

El proceso pretende ofrecer a las empresas una solución a corto plazo para mejorar el flujo de caja mediante la venta de sus cuentas por cobrar. Esto permite a las empresas utilizar activos sin añadir deuda.

Esta estrategia de financiación es valiosa para gestionar las cuentas por pagar y los cobros. Incluye comisiones, saldos y gestión del balance del cliente.

Ejemplo de financiación AR

Un ejemplo de financiación de cuentas por cobrar muestra las ventajas de la financiación de cuentas por cobrar para las empresas.

Las empresas pueden mejorar su capital circulante e invertir en oportunidades de crecimiento convirtiendo las facturas pendientes en efectivo inmediato mediante un préstamo.

Al estructurar un acuerdo de financiación de cuentas por cobrar, factores como el valor de la factura, la solvencia de los clientes y el balance de la empresa deben evaluarse cuidadosamente para mitigar el riesgo.

En la práctica, la financiación de cuentas por cobrar implica que una empresa vende sus facturas a un financiero con un descuento a cambio de un acceso rápido al dinero.

Esta estrategia puede ayudar a gestionar la tesorería, reducir la deuda y mejorar la gestión financiera general de la empresa.

Mediante esta solución a corto plazo, las empresas pueden aprovechar sus cuentas por cobrar como una valiosa venta de activos para obtener una línea de crédito y aumentar su capital sin contraer deudas ni garantías adicionales.

Desventajas y distracciones de la financiación de cuentas por cobrar

Riesgos y retos potenciales

Entre los riesgos potenciales asociados a la financiación de cuentas por cobrar se incluye la posibilidad de que los clientes no paguen, lo que provocaría problemas de tesorería para la empresa que depende de la financiación.

Además, si las facturas utilizadas como garantía presentan inexactitudes, la financiera puede rechazarlas, lo que afecta a la capacidad de la empresa para conseguir los fondos necesarios. Este acuerdo de financiación también conlleva comisiones e intereses que pueden acumularse con el tiempo, aumentando el coste total del préstamo. Los retos de utilizar la financiación de cuentas por cobrar como opción de financiación pueden implicar la gestión del equilibrio entre el apalancamiento de facturas para las necesidades inmediatas de capital y la garantía de un nivel saludable de capital circulante para las operaciones diarias. Las empresas también deben tener en cuenta cómo pueden interactuar las empresas de factoring con sus clientes durante los cobros, ya que esto puede afectar a las relaciones con ellos.

Además, el riesgo de acumulación de deuda y el impacto en el balance y la calificación crediticia de una empresa deben gestionarse cuidadosamente al participar en la financiación de cuentas por cobrar.

Costes y consideraciones a largo plazo

Al pensar en la financiación de cuentas por cobrar, las empresas deben conocer los costes potenciales a largo plazo.

Al recurrir a la financiación con facturas, las empresas pueden tener que hacer frente a comisiones más elevadas de las empresas de factoring o financieras. Esto puede afectar a su cuenta de resultados.

También existe el riesgo de que los clientes no paguen. Esto podría llevar a acumular deudas.

Las empresas deben estudiar detenidamente cómo afecta la financiación de cuentas por cobrar a su salud y estabilidad financiera a largo plazo.

Deben considerar cómo afecta a su balance, a su puntuación crediticia y a sus niveles de endeudamiento.

Las empresas también deben analizar cómo afecta el uso de la financiación de cuentas por cobrar a su capital circulante y a su capacidad para invertir en oportunidades de crecimiento.

Teniendo en cuenta estos factores, las empresas pueden crear una buena estrategia de financiación. Así reducirán el riesgo y aumentarán el valor de sus activos a largo plazo.

Alternativas más baratas a la financiación de cuentas por cobrar

Explorar otras opciones de financiación

Además de la financiación de cuentas por cobrar, las empresas disponen de otras opciones de financiación. Pueden considerar préstamos bancarios tradicionales, líneas de crédito y préstamos basados en activos.

La plataforma todo en uno para un SEO eficaz

Detrás de todo negocio de éxito hay una sólida campaña de SEO. Pero con las innumerables herramientas y técnicas de optimización que existen para elegir, puede ser difícil saber por dónde empezar. Bueno, no temas más, porque tengo justo lo que necesitas. Presentamos la plataforma todo en uno Ranktracker para un SEO eficaz

¡Por fin hemos abierto el registro a Ranktracker totalmente gratis!

Crear una cuenta gratuitaO inicia sesión con tus credenciales

Por ejemplo, el factoring consiste en vender facturas a un financiero para obtener efectivo inmediato con un descuento. Los préstamos basados en activos utilizan la garantía de una empresa, como existencias o equipos, para garantizar un préstamo.

Estas opciones de financiación varían en coste, flexibilidad y disponibilidad. A la hora de elegir, las empresas deben sopesar las comisiones, los tipos, las necesidades inmediatas de capital y los objetivos financieros a largo plazo.

Es importante comprender cómo afectan estas decisiones al balance, la tesorería y la gestión de riesgos de una empresa. Evaluar factores como los requisitos de puntuación crediticia, los niveles de deuda y la gestión de cobros ayuda a las empresas a tomar decisiones informadas para apoyar el crecimiento y la estabilidad financiera.

Reflexiones finales

La financiación de cuentas por cobrar ayuda a las empresas a obtener liquidez mediante la venta de facturas impagadas con descuento a un prestamista externo.

Esta opción es rápida y eficaz, y permite a las empresas mejorar su liquidez sin incurrir en más deuda. Es una forma estupenda de hacer frente a las necesidades de tesorería a corto plazo.

PREGUNTAS FRECUENTES

¿Qué es la financiación de deudores?

La financiación de cuentas por cobrar es un tipo de financiación en el que una empresa recibe un préstamo basado en sus facturas pendientes. El prestamista cobra los pagos directamente de los clientes. Esto puede ayudar a mejorar el flujo de caja y proporcionar capital circulante para las operaciones comerciales.

¿Cómo ayuda la financiación de cuentas por cobrar a desbloquear el flujo de caja?

La financiación de cuentas por cobrar ayuda a desbloquear el flujo de caja proporcionando fondos inmediatos para las facturas pendientes. Esto puede ayudar a las empresas con capital limitado a cubrir gastos, invertir en oportunidades de crecimiento y garantizar un funcionamiento fluido.

¿Cuáles son las ventajas de recurrir a la financiación de cuentas por cobrar?

La financiación de cuentas por cobrar proporciona un flujo de caja inmediato, mejora el capital circulante y ayuda a las empresas a hacer frente a gastos como nóminas, inventario y oportunidades de crecimiento. Esta opción de financiación también puede reducir el riesgo de impago y mejorar la calificación crediticia de las empresas.

¿Es la financiación de cuentas por cobrar una práctica habitual en las empresas?

Sí, la financiación de cuentas por cobrar es una práctica habitual en las empresas, especialmente en las pequeñas y en crecimiento. Permite a las empresas acceder rápidamente a efectivo utilizando sus facturas pendientes como garantía. Muchos sectores, como la industria manufacturera, el personal y el transporte, utilizan la financiación de cuentas por cobrar para mejorar el flujo de caja.

¿Cómo pueden acceder las empresas a la financiación de cuentas por cobrar?

Las empresas pueden optar a la financiación de cuentas por cobrar si tienen un flujo constante de facturas pendientes de clientes solventes. También deben tener un historial de pagos puntuales y una sólida estabilidad financiera. Algunos ejemplos de sectores que cumplen los requisitos son la fabricación, la distribución y los servicios profesionales.