Introducción

Si eres un autónomo que trabaja en digital, sin duda pasarás el 99% de tu jornada laboral consumido por las tareas relacionadas con tu trabajo. Presentar una declaración de la renta o incluso pensar en gestionar tus asuntos fiscales no es algo que la mayoría de los profesionales se planteen en su día a día. Dicho esto, el pago de impuestos es un requisito legal, lo que significa que todo el mundo debería estar al tanto de sus propias obligaciones fiscales, aunque no sea algo que a nadie le guste especialmente hacer. A continuación le ofrecemos algunos consejos útiles que le ayudarán a aliviar la carga que supone gestionar sus asuntos fiscales.

Consejos para hacer la declaración de la renta sin complicaciones

Hacer la declaración de la renta no tiene por qué ser un proceso largo y pesado. Hay formas de hacer que el seguimiento de todo sea más sencillo.

Controle sus ingresos y gastos

Es esencial hacer un seguimiento de los ingresos y gastos de la empresa a lo largo del año para que, cuando llegue el momento de presentar la declaración, los datos sean precisos y estén actualizados. La mejor forma de registrar los ingresos y los gastos es utilizar un programa de contabilidad, ya que todos los datos se guardan en línea de forma segura. Puedes consultar los mejores programas contables para facilitar esta tarea y optimizar la gestión de tus finanzas. Dicho esto, es posible que de vez en cuando necesites utilizar documentos físicos fuera del software. Por ejemplo, si se expande a una pequeña empresa, puede que le interese descargar una plantilla de cuenta de resultados, que puede editarse y abrirse en Excel en lugar de dentro del software.

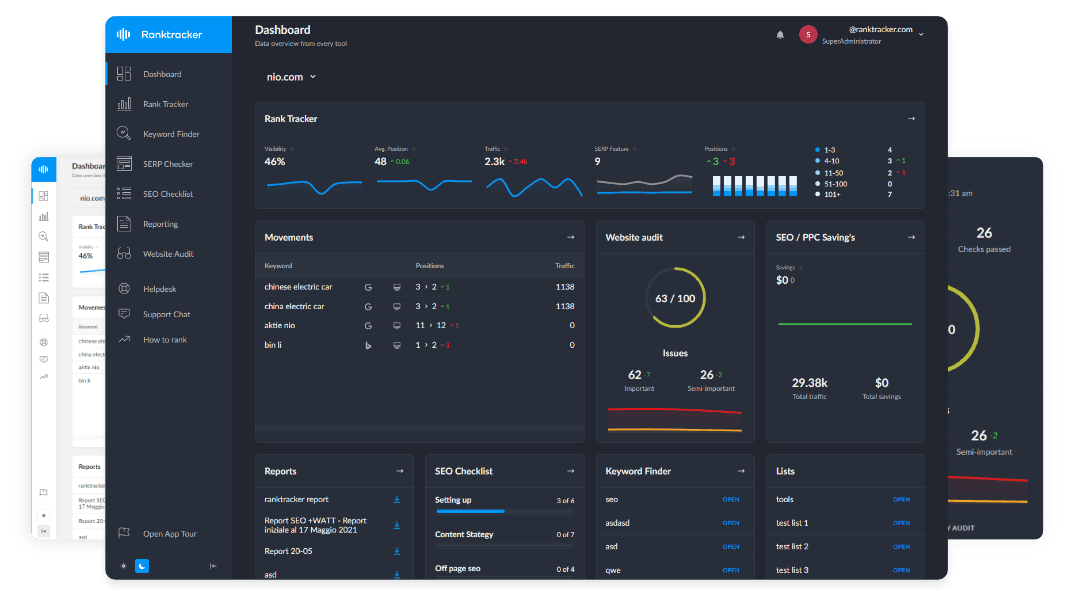

La plataforma todo en uno para un SEO eficaz

Detrás de todo negocio de éxito hay una sólida campaña de SEO. Pero con las innumerables herramientas y técnicas de optimización que existen para elegir, puede ser difícil saber por dónde empezar. Bueno, no temas más, porque tengo justo lo que necesitas. Presentamos la plataforma todo en uno Ranktracker para un SEO eficaz

¡Por fin hemos abierto el registro a Ranktracker totalmente gratis!

Crear una cuenta gratuitaO inicia sesión con tus credenciales

Apartar dinero para pagar impuestos

Abrir una cuenta separada para ahorrar dinero para la declaración de la renta te facilitará evitar gastar el dinero que necesitas ahorrar para la declaración de la renta. Puede que te interese utilizar periódicamente una calculadora fiscal para calcular aproximadamente cuántos impuestos deberás pagar por tus ingresos una vez deducidos los gastos.

Para simplificar aún más esta tarea, puede establecer transferencias automáticas a su cuenta de ahorros, de modo que ni siquiera tenga que acordarse de hacerlo manualmente. Si puedes, añadir un poco más puede ayudarte a cubrir más impuestos en los meses en los que tengas mayores ingresos. Ser autónomo no es una ciencia exacta y no hay dos meses iguales. Por lo tanto, es mejor ahorrar más de lo que necesitas, que ahorrar menos y luego tener que encontrar dinero extra para cubrir tu factura de impuestos.

¿Qué puedo deducir como gasto empresarial?

Trabajar como autónomo o dirigir una pequeña empresa puede ser costoso, pero, por suerte, hay muchas cosas que puedes añadir a tus gastos para reducir tu factura fiscal (legalmente).

Equipamiento y suministros

Para los autónomos digitales, el desembolso inicial en equipos y suministros que hagan posible el funcionamiento de su negocio puede suponer un gran gasto. Esto incluye ordenadores, impresoras, software y locales comerciales si alquilas oficinas en lugar de trabajar en casa. Es una buena idea para separar la vida laboral de la personal, pero no deja de ser un gasto. Incluso los artículos más pequeños se acumulan rápidamente, como papelería, tarjetas de visita y tinta de impresora. Llevar un registro de todas estas compras es crucial para poder contabilizarlas como gastos y reducir así la cantidad de impuestos que tienes que pagar.

Educación

Algunos cursos de formación, talleres y seminarios web también pueden figurar como gastos de empresa. El requisito principal es que estén relacionados con su trabajo como autónomo digital. Por ejemplo, si ofreces servicios de diseño gráfico, tendrás que estar al día de los avances tecnológicos que te ayuden a mejorar tus habilidades de diseño gráfico. Éstos cambian con frecuencia, por lo que podría asistir a seminarios web y talleres ocasionales en lugar de a cursos completos. Son un gasto viable. Otros cursos que te ayuden a mejorar tus habilidades empresariales son más generalizados, como aprender a trabajar en red y mejorar tus habilidades de marketing. Independientemente de los servicios que preste, el aprendizaje puede ayudarle a captar y retener más clientes.

Viajes de negocios

Si necesita viajar por cualquier motivo relacionado con su negocio, también puede ser un gasto. Cubre gastos de transporte como vuelos, kilometraje y alquiler de coches, siempre que el viaje sea necesario para reunirse con clientes, asistir a conferencias relacionadas con la empresa o pueda generar oportunidades de negocio, etc.

Gastos de oficina en casa

Pueden ser similares a los gastos de equipamiento y suministros. Algunos autónomos digitales optan por trabajar únicamente desde casa en lugar de alquilar una oficina. Les resulta más cómodo, y uno de los grandes atractivos de trabajar por cuenta propia es no tener que desplazarse a la oficina.

Además de los elementos ya mencionados para una oficina, si tiene un espacio de trabajo dedicado en su casa, es posible que pueda incluirlo como gasto, en función del tamaño de su espacio de trabajo y de la frecuencia de uso. Merece la pena asesorarse para asegurarse de que consigna la cantidad correcta como gasto. A título orientativo, puede obtener una reducción fiscal de 5 $ por pie cuadrado de su vivienda utilizado para fines profesionales. Sin embargo, hay un máximo de 300 pies, pero esa es una cantidad razonable de espacio para un autónomo digital.

Gastos de vehículos

Además de los viajes, también puede obtener reducciones fiscales si tiene un vehículo que utiliza para su negocio. Los gastos que enumera pueden incluir gasolina, aceite, reparaciones, seguro y amortización. Para que se considere gasto de empresa, debe utilizar el vehículo para reunirse con clientes, entregar mercancías (si procede), asistir a actos relacionados con la empresa y otras tareas laborales.

Publicidad y marketing

Como autónomo digital, puede optar por contratar servicios de marketing externos o hacerlo usted mismo. En cualquier caso, habrá costes que se clasificarán como gastos empresariales. Esto puede incluir anuncios en línea o fuera de línea, desarrollo y mantenimiento de sitios web, folletos y campañas pagadas en redes sociales.

Servicios profesionales

Aunque seas la única persona de tu negocio como autónomo, en algún momento necesitarás recurrir a servicios externos. Puede tratarse de asesores jurídicos, contables o financieros. Cada uno de estos profesionales puede ayudar a garantizar que su negocio funcione sin problemas, por lo que todos ellos son gastos viables que pueden ayudarle a reducir la cantidad de impuestos que tiene que pagar.

Cosas que no puede reclamar como gastos

No todo puede reclamarse como gasto empresarial legítimo. Sin embargo, algunos autónomos pueden ver ciertos gastos como una zona gris. Para ayudar a aclararlo, aquí tienes ejemplos de compras que no suelen ser deducibles como gastos de empresa.

Viajes personales o comida

Ser autónomo digital puede darte la libertad de trabajar desde cualquier lugar para una parte o la totalidad de tu trabajo. Algunos autónomos disfrutan de vacaciones de trabajo en las que pasan tiempo en el extranjero mientras trabajan, pero el lugar no tiene ninguna relevancia para sus actividades empresariales. Los viajes por este motivo (y las comidas que compres mientras estés allí) no son gastos de empresa.

Artículos de uso personal

Artículos como un ordenador portátil o un teléfono sólo pueden ser gastos si se utilizan exclusivamente para su trabajo como autónomo. Si contrata un teléfono que rara vez o nunca utiliza para llamadas de trabajo, es para uso personal. Sin embargo, si utiliza este teléfono regularmente para trabajar, pero también lo utiliza por motivos personales, puede reclamar una parte como gasto.

Abonos no comerciales

Aunque las suscripciones a herramientas de marketing, programas antivirus, programas que te ayudan con tu trabajo como autónomo y programas de contabilidad son gastos razonables. Otras suscripciones no lo son. Por ejemplo, puede que te guste escuchar música mientras trabajas y te distraigan los anuncios entre canción y canción. Así que contratas una suscripción de pago para eliminar los anuncios. Esto no se considera un gasto porque no tiene una relación directa y obvia con tu trabajo y sería difícil demostrar que te hace ser más productivo.

Ropa

La ropa rara vez se clasifica como gasto, a menos que tengas un uniforme específico o necesites llevar ropa de seguridad para realizar tu trabajo. Como es poco probable que esto se aplique a los autónomos digitales, no podrás incluirlo en la lista. La ropa que compres para reunirte con clientes o asistir a eventos también puedes llevarla en tu tiempo libre.

Entretenimiento

Si te reúnes con un cliente o posible cliente, puedes incluir las comidas como gasto, pero las actividades de ocio, como un concierto o un acontecimiento deportivo, no serán subvencionables. Aunque pueden ser una buena forma de impresionar a un cliente y romper el hielo, no se admiten como gastos porque es imposible demostrar la relación entre los gastos de representación y el hecho de que te aporten más trabajo.

Contribuciones políticas

A diferencia de las donaciones benéficas, las contribuciones políticas no pueden desgravarse. No son necesarias para gestionar tu negocio como autónomo, y los receptores no son una organización benéfica. Así que, si decides contribuir a una causa política que te interese, no reducirá la cantidad de impuestos que pagas.

Saber lo que es y lo que no es un gasto empresarial le permitirá pagar la menor cantidad posible de impuestos sin infringir ninguna norma. Llevar un registro de todo, estar preparado y no dejar los impuestos para el último minuto hará que las cosas sean más manejables.