介绍

对期权交易和杠杆感到好奇却不知从何下手?这些概念可能听起来很吓人,但不用担心,我们会用简单的语言为您解释。

了解这些工具可以�帮助你在股市中获得最大的潜在收益。

因此,请坐到座位上,准备学习期权交易和杠杆的基础知识。

了解期权交易和杠杆:新手指南

期权交易中的杠杆是指利用借贷资本增加潜在投资回报的策略。当交易者使用杠杆时,他们能够用较少的资金在市场上控制较大的头寸。

例如,如果投资者以 500 美元买入一份杠杆比率为 10:1 的期权合约,他们只需投入 50 美元的自有资金。这就放大了收益和损失,因此初学者必须了解其中的风险。

初学者可以通过对相关证券进行技术分析、观察价格走势和考虑市场趋势来确定进场和出场点。制定交易计划,包括进入和退出交易的具体标准,可以帮助初学者保持纪律性,避免情绪化决策。

期权交易的好处是通过购买看跌期权或使用备兑看涨期权等策略来保护下跌风险,从而限制下跌风险。但是,期权交易也有风险,比如可能会损失已支付的全部期权费,尤其是在期权到期时处于价外的情况下。初学者在将期权作为投资组合的一部分进行投资之前,必须仔细考虑这些因素。

期权交易基础知识

期权交易的定义

期权交易涉及买卖合约。这些合约赋予交易者在特定时间内以设定价格买入或卖出股票的权利。在期权交易中,交易者要为这些合约支付溢价,这与传统的股票交易不同,传统的股票交易是买卖实际的股票。

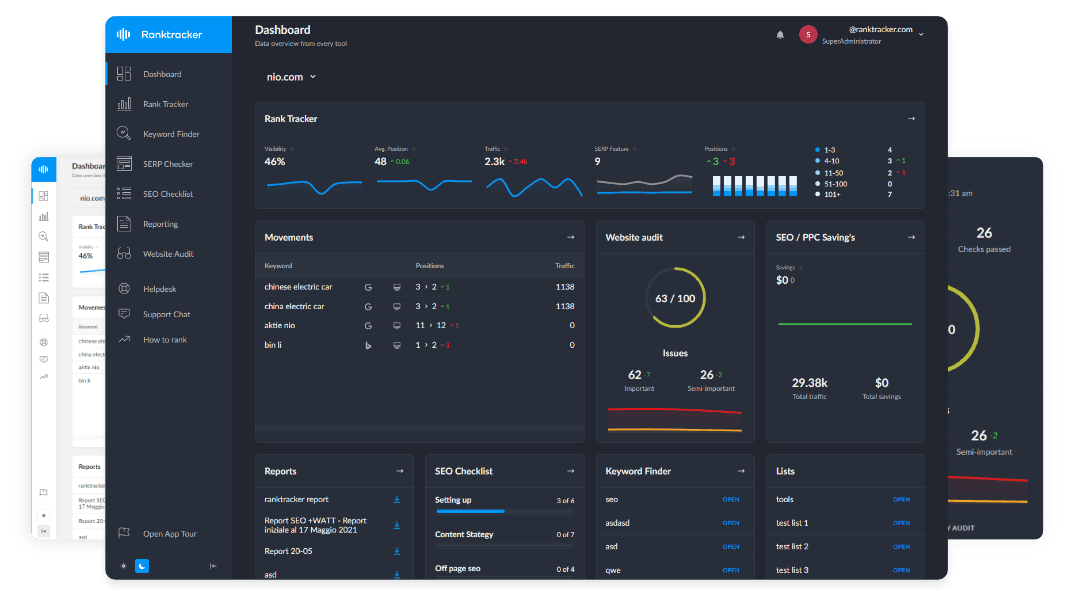

有效SEO的一体化平台

每个成功的企业背后都有一个强大的SEO活动。但是,有无数的优化工具和技术可供选择,很难知道从哪里开始。好了,不要再害怕了,因为我已经得�到了可以帮助的东西。介绍一下Ranktracker有效的SEO一体化平台

期权交易的风险仅限于为合约支付的权利金。这种设置为投资者提供了潜在下跌的保护。杠杆是期权交易中的一个重要因素。它允许交易者用较少的资金控制较大的头寸。

虽然杠杆可以增加潜在收益,但也会提高资本损失的风险。交易者可以利用杠杆来实施策略,如备兑看涨期权或保护性看跌期权,以对冲当前头寸的损失。

了解期权的到期日、执行价格和货币性对于在期权交易中做出明智决策至关重要。有效的投资组合管理也有赖于这种理解。

选项类型

可供交易的期权主要有两种:看涨期权和看跌期权。

看涨期权赋予交易者以指定价格(执行价格)买入股票的权利。而看跌期权则赋予交易者以指定价格卖出股票的权利。

每种期权都有自己的权利金,交易者必须支付权利金才能购买期权合约。期权交易的风险来自于所付期权费的潜在损失。

投资者可以根据自己的市场前景和风险承受能力,选择最适合自己交易策略的期权类型。例如,相信股价会上涨的交易者可以选择看涨期权,而预期股价会下跌的交易者可以选择看跌期权。

有效SEO的一体化平台

每个成功的企业背后都有一个强大的SEO活动。但是,有无数��的优化工具和技术可供选择,很难知道从哪里开始。好了,不要再害怕了,因为我已经得到了可以帮助的东西。介绍一下Ranktracker有效的SEO一体化平台

通过了解不同类型期权的特点以及它们如何与其投资目标相一致,交易者可以有效地利用期权交易来提高收益并管理投资组合中的风险。

期权交易中的关键术语

期权交易涉及交易合约,赋予交易者在合约结束前以设定价格买入或卖出证券的权利。了解关键术语对于有效驾驭这个市场非常重要。

看涨期权、看跌期权、备兑看涨期权和保护性看跌期权等期权类型会影响交易策略。它们有助于风险管理、创收或市场投机。

常用术语包括执行价格、已付期权费、内在价值、货币性、到期日和净期权费。

由于杠杆放大了潜在的收益和风险,因此了解杠杆在期权交易中的作用至关重要。杠杆让交易者用较少的资金控制较大的头寸,但如果交易出错,则可能导致更大的损失。

交易者应评估杠杆对其决策的影响,以便在期权交易中管理风险并实现投资目标。

常见期权交易策略

看涨期权

多头看涨期权策略是指投资者以特定的执行价格购买标的资��产(如股票)的看涨期权。目标是在期权到期前,资产的市场价格高于执行价格。

这种策略让交易者在不拥有股票的情况下从资产价格上涨中获利。通过支付看涨期权的期权费,交易者获得了以行权价买入资产的权利。这提供了杠杆作用和获得高回报的潜力。

采用看涨期权策略的投资者可以从市场风险中获益,但下行风险有限。他们可能损失的最多是为期权支付的权利金。这种策略非常适合预期资产价格上涨的看涨投资者。

多头认沽

多头看跌期权是一种期权交易策略。在这种策略中,交易者买入特定标的证券的看跌期权。

看跌期权赋予交易者在期权到期日之前以预定价格(执行价格)卖出标的资产的权利。但交易者没有义务这样做。

当投资者预期相关资产的价格会下跌时,就会使用这种策略。

多头看跌策略的好处

- 下行风险有限

- 最大损失以期权费为上限

- 在市场价格下跌时提供下跌保护

看跌期权多头策略的风险

- 市场价格可能不会如预期下降

- 如果价格未按预期变动,则损失已支付的保费

期权交易,包括多头看跌策略,可以提供杠杆作用,并有可能增加收益。不过,投资者在将期权加入投资组合之前,必须了解其中的风险。

牛市看涨价差

看涨期权差价是一种期权交易策略。它包括买入一个看涨期权,然后卖出另一个执行价格更高的看涨期权。两种期权的到期日相同。

这种策略有利于看涨市场前景的交易者。它利用了相关资产的价格波动。交易者从支付和收到的溢价差额中获利。

不过,其中也存在风险。这些风险主要与股价不符合交易者的预期有关。如果股价没有像预期的那样上��涨,可能会因为看涨期权所支付的期权费而造成损失。

此外,牛市看涨期权差价合约的下行保护是有限的。如果证券市价跌破看涨期权的执行价,损失可能会很大。

熊市看跌期权差价

期权交易中的熊市看跌期权差价涉及买入看跌期权。同时,卖出同一标的证券的另一个执行价格更低的看跌期权。

交易者利用这种策略从资产价格的适度下跌中获利。与直接购买看跌期权相比,它有助于限制风险敞口。这种策略提供了有限的下跌保护,同时在股价下跌时仍有潜在收益。

与做多看跌期权或保护性看跌期权等其他期权交易策略相比,熊市看跌期权差价允许投资者通过卖出看跌期权来降低期权合约的权利金。这可以降低交易的总成本,提高潜在回报。

当投资者看跌市场或某只股票时,使用熊市看跌期权差价是有利的。当投资者的目标是利用相关资产市场价格的潜在下跌,同时保持有限的风险敞口时,使用熊市看跌期权差价合约是有效的。此外,熊市看跌期权差价合约可以作为更大交易计划的一部分,以管理下跌风险并提高投资组合的回报。

横跨

期权交易中的跨式交易是指以相同的执行价格和到期日买入同一标的证券的看涨期权和看跌期权。

当交易者预期股价会大幅波动,但又不确定方向时,就会使用这种策略。

通过跨式交易,交易者可以从超出执行价格的价格变动中获益,再加上支付的期权费净额。

这种设置允许在股价大幅波动时获得无限回报,同时将下行风险限制在期权支付的权利金范围内。

例如,如果交易者预计会有重大盈利公告发布,股价可能会受到冲击,那么无论公告发布后股价走向如何,跨式交易都能帮助交易者从市场波动中获��利。

扼杀

期权交易中的绞杀策略涉及买入或卖出同一标的资产的看涨期权和看跌期权。

它们有不同的执行价格。

交易者使用这种策略,无需预测方向,即可从价格的大幅波动中获益。

由于看涨期权和看跌期权的执行价格不同,因此跨式策略与跨式策略不同。

这为交易者提供了更灵活的潜在利润。

当预期价格会大幅波动但又不确定方向时,交易者通常会选择绞线。

如果市场大幅波动,它的风险有限,但有机会获得高回报。

想要保护现有头寸的投资者可以使用绞线来保护下行。

通过使用期权交易概念和利用杠杆,绞合策略可以帮助交易者在有效管理风险的同时实现收益最大化。

期权交易的好处

期权交易比其他形式的交易更有优势。以下是一些优势:

- 交易者可以利用杠杆以较少的资金控制更多的股票。这可以提高投资回报。

- 期权交易将潜在损失限制在为期权支付的权利金范围内,提供了下跌保护。

- 通过战略性地使用看涨期权和看跌期权,投资者可以有效地管理风险并分散投资组合。

- 期权交易提供了灵活的策略,可以利用市场变动、盈利报告或红利股票。

- 通过备兑看涨期权或保护性看跌期权可以获得收入。

- 正确理解和使用期权交易可以带来更高的回报、更低的风险和更好的投资组合管理。

期权交易的相关风险

进行期权交易的交易者应该了解其中的风险。风险之一是,如果股价走势不如预期,期权可能变得毫无价值,从而导致损失已支付的权利金。此外,在期权交易中使用杠杆也会增加风险,因为资产价格的微小变化都可能造成巨大损失。为了应对这些风险,交�易者可以使用备兑看涨期权或保护性看跌期权等策略来降低下跌风险。

投资者必须掌握行权价与资产市场价格之间的联系,以及期权的货币性。通过将投资分散到不同的资产上,交易者可以降低风险,增加获利的机会。了解期权交易中的风险并使用适当的风险管理策略可以帮助交易者驾驭市场的复杂性并保护自己的资金。

在期权交易中使用杠杆

杠杆的定义

期权交易杠杆允许交易者用较少的资金控制较大的头寸。例如,以 5 美元的期权费买入行使价为 50 美元的股票看涨期权,就有权以 500 美元(不包括期权费)买入 100 股每股 50 美元的股票。

这种杠杆作用可以放大收益,但也会增加风险。交易者通过杠杆放大市场波动对投资的影响。但是,如果交易方向错误,损失也会更大。了解杠杆及其影响对于制定有效的期权交易策略至关重要。

期权交易中的杠杆作用

期权交易利用杠杆来增加收益和损失。交易者可以用较少的资金控制较大的仓位。

例如,交易者可以以低于股票价格的成本买入 100 股的期权。

如果股票走势良好,收益可能会很高。但是,损失也可能很大。

管理杠杆风险对期权交易组合非常重要。

使用备兑看涨期权或保护性看跌期权等策略有助于提高交易量。

交易者必须在提高收益和限制风险之间找到平衡,以实现其投资目标。

期权交易分析工具

技术分析

技术分析在期权交易中非常重要。它可以帮助交易者识别趋势和进入/退出点。

交易者使用移动平均线、RSI 和 MACD 等指标,根据过去的价格走势做出明智的决策。

头肩顶、双顶底和三角形等图表形态也用于预测未�来的价格走势。

分析这些形态有助于交易者制定策略,从证券价格走势中获益。例如,交易者可以在熊市中使用多头看跌期权,或使用备兑看涨期权从现有股票中获取收益。

利用技术分析可以洞察市场趋势,帮助交易者管理风险并获得潜在收益。

基本面分析

期权交易涉及两种类型的分析:

- -基本面分析:-

- 评估股票等资产的内在价值,预测价格变化。

- 考虑公司的财务健康状况、市场趋势、股息和盈利潜力等因素。

- 探讨管理质量、行业趋势和竞争地位,以获得真知灼见。

- -技术分析:-

- 以历史价格模式和数量为重点,预测未来价格。

- 要制定有效的期权策略,了解股票价格与其证券、到期日、执行价格和支付的权利金之间的关系至关重要。

- 交易者可以通过备兑看涨期权、保护性看跌期权或跨式交易等策略来最大限度地提高收益和管理风险。

为期权交易制定交易计划

设定目标

在设定期权交易目标时,交易者应考虑以下因素:

- 相关资产的价格、

- 期权的执行价格、

- 合同到期日、

- 与交易相关的风险,以及

- 潜在的投资回报。

制定具体、可衡量的目标非常重要。它可以帮助交易者专注于以下战略:

- 管理风险、

- 实现利润最大化,以及

- 保护他们的资本。

例如,通过设定目标,卖出红利股票的备兑认购期权来获取收入,投资者就能战胜通胀,赚取被动收入。

设定目标买入保护性看跌期权可以在市场波动时提供下行保护,同时限制潜在损失。

通过确定明确的目标并将其与交易策略相��结合,交易者可以增加期权交易的成功机会。这可以通过利用资本和资金的力量来实现。

确定入口和出口

在进行期权交易时,有效地确定进入点需要考虑几个因素:

- 相关资产的市场价格

- 行使价

- 到期日

- 期权的货币价值

通过分析这些变量,交易者可以战略性地在市场看涨时买入看涨期权,或在市场下跌时买入看跌期权。

此外,分析为期权支付的权利金以及内在价值和外在价值可以指导交易者做出明智的决定。

确定期权交易的最佳出场点涉及评估:

- 投资回报

- 潜在风险

- 市场条件

股票走势、收益报告和派息等因素都会影响投资者何时应该平仓。

正确管理与期权交易相关的风险至关重要。它决定了交易中投入的资本和使用的杠杆,影响投资组合的整体盈利能力。

选择期权交易的标的资产

了解相关资产

开始期权交易时,交易者应仔细分析期权背后的资产。股价、股份、股息和资产安全性等因素都很重要。了解行权价、到期日和市场价格的关系对做出明智的决定至关重要。选择正确的资产会影响风险和潜在收益。了解货币性、内在价值和趋势非常重要。选择可以提供保护、利用资本杠杆和战胜通胀。

了解资产是成功期权交易和建立强大投资组合的关键。

选择正确的期权合约

选择期权合约时,重要的是考虑与你的交易计划相匹配的行权价和到期日。考虑的因素包括证券价格、市场条件以及你能承受的风险水平。

你可以根据自己的市场观点和目标选择看涨期权、看跌期权或其他类型的期权。备兑看涨期权、保护性看跌期权、跨期期权和多头头寸等策略有助于降低风险,提高收益。

了解合约的内在价值是关键。它有助于决定是否投资红利股票、对冲通胀或利用盈利季节。

有效SEO的一体化平台

每个成功的企业背后都有一个强大的SEO活动。但是,有无数的优化工具和技术可供选择,很难知道从哪里开始。好了,不要再害怕了,因为我已经得到了可以帮助的东西。介绍一下Ranktracker有效的SEO一体化平台

评估货币性、市场价格和现有头寸,以有效管理资本,避免损失。

通过掌握期权交易的复杂性并运用合适的策略,你可以制定一个风险有限、盈利潜力较大的平衡投资计划。

结论

期权交易就是买卖合约。这些合约赋予持有者在某一日期前以设定价格买入或卖出资产的权利(但不是义务)。

杠杆是期权交易的重要组成部分。它让投资者用更少的资金控制更大的仓位。

但是,杠杆可以增加收益和损失。因此,初学者在进入期权市场之前应该了解风险。

常见问题

什么是期权交易?

期权交易是投资者买卖合约的一种投资形式,这些合约赋予投资者在某一日期前以特定价格买入或卖出资产的权利,但不是义务。例如,买入股票看涨期权,就可以按设定价格买入股票。

��期权交易中的杠杆作用是怎样的?

期权交易中的杠杆作用使投资者能够以较小的投资控制较大的头寸。例如,以 1 美元买入一个看涨期权,就可以控制 100 股股票。这就放大了潜在的收益或损失。

在期权交易中使用杠杆有什么风险?

在期权交易中使用杠杆的相关风险包括扩大损失、追加保证金和增加波动性。例如,在使用杠杆时,标的资产价格的微小变化都可能导致重大损失。

在期权交易中使用杠杆有什么好处?

是的,在期权交易中使用杠杆可以放大收益,但也会增加风险。例如,使用杠杆可以让你用较少的资金控制较大的仓位,从而可能带来更高的收益。但是,重要的是要谨慎使用杠杆并有效管理风险。

期权交易初学者有哪些常见策略?

期权交易初学者的一些常见策略包括购买看涨或看跌期权、使用备兑看涨期权以及执行垂直或日历价差等价差。这些策略可以让初学者限制风险,最大限度地提高潜在收益。