Introducere

Dacă sunteți un freelancer care lucrează în domeniul digital, veți petrece, fără îndoială, 99% din ziua de lucru consumat de sarcinile legate de locul dvs. de muncă. Depunerea unei declarații fiscale sau chiar gândul de a vă gestiona afacerile fiscale nu este un lucru pe care majoritatea profesioniștilor îl vor lua în considerare zi de zi. Acestea fiind spuse, plata impozitului este o cerință legală, ceea ce înseamnă că toată lumea ar trebui să se ocupe de propriile obligații fiscale, chiar dacă nu este ceva care să placă în mod deosebit. Mai jos sunt prezentate câteva sfaturi utile pentru a vă ajuta să vă ușurați sarcina atunci când vine vorba de gestionarea afacerilor dumneavoastră fiscale.

Sfaturi pentru a vă completa impozitele cu minimum de agitație

Completarea impozitelor nu trebuie să fie întotdeauna un proces dureros sau consumator de timp. Există modalități de a ține evidența tuturor aspectelor mai simplu.

Urmăriți-vă veniturile și cheltuielile

Este esențial să urmăriți veniturile și cheltuielile afacerii pe tot parcursul anului, astfel încât, atunci când ajunge momentul depunerii declarației, să aveți la dispoziție date exacte și actualizate. Înregistrarea veniturilor și a cheltuielilor se face cel mai bine utilizând un pachet software de contabilitate, deoarece toate datele sunt păstrate în siguranță online. Acestea fiind spuse, este posibil ca, din când în când, să fie nevoie să utilizați documente fizice în afara programului. De exemplu, dacă vă extindeți într-o companie mică, este posibil să doriți să descărcați un model de declarație de venit, care poate fi editat și deschis în Excel, mai degrabă decât în interiorul software-ului.

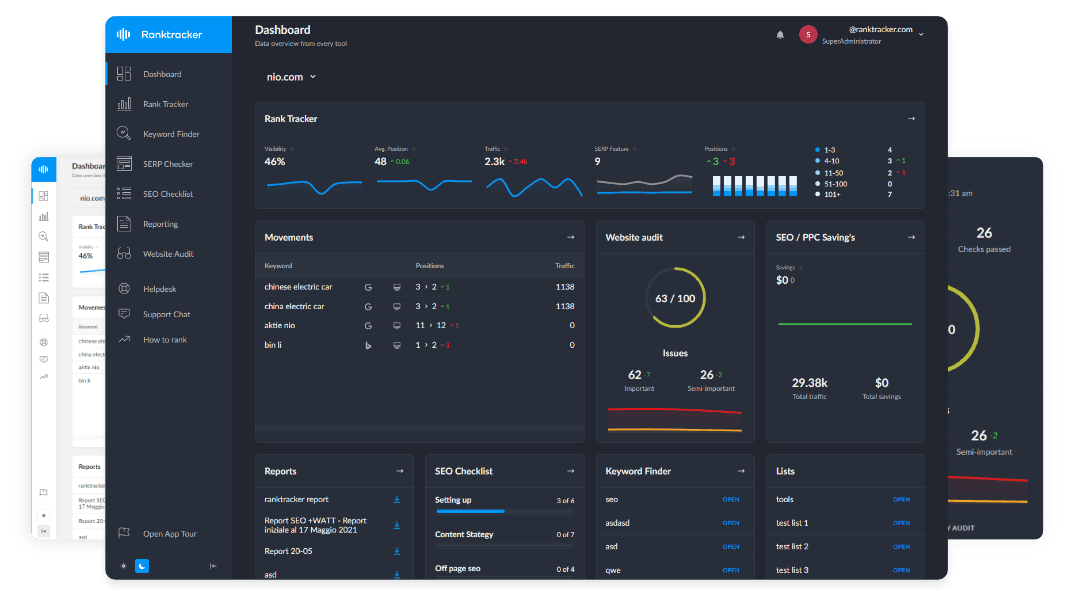

Platforma All-in-One pentru un SEO eficient

În spatele fiecărei afaceri de succes se află o campanie SEO puternică. Dar, având în vedere că există nenumărate instrumente și tehnici de optimizare din care puteți alege, poate fi greu să știți de unde să începeți. Ei bine, nu vă mai temeți, pentru că am exact ceea ce vă poate ajuta. Vă prezentăm platforma Ranktracker all-in-one pentru un SEO eficient

Am deschis în sfârșit înregistrarea la Ranktracker absolut gratuit!

Creați un cont gratuitSau Conectați-vă folosind acreditările dvs.

Puneți bani deoparte pentru plata impozitelor

Dacă deschideți un cont separat pentru a economisi bani în vederea plății impozitului, vă va fi mai ușor să evitați să cheltuiți banii pe care trebuie să îi economisiți pentru declarația fiscală. S-ar putea să doriți să utilizați periodic un calculator fiscal pentru a calcula aproximativ impozitul pe care este posibil să îl datorați pe venitul dvs. după deducerea cheltuielilor.

Pentru a simplifica și mai mult această sarcină, puteți configura transferuri automate către contul dvs. de economii, astfel încât nici nu va trebui să vă amintiți să faceți acest lucru manual. Dacă puteți, adăugarea unui mic supliment vă poate ajuta să acoperiți mai multe taxe în lunile în care aveți un venit mai mare. Freelancingul nu este o știință exactă și nu există două luni la fel. Prin urmare, este mai bine să economisiți mai mult decât aveți nevoie, decât să economisiți mai puțin, apoi să trebuiască să găsiți bani în plus pentru a vă acoperi factura fiscală.

Ce elemente pot deduce ca cheltuieli de afaceri?

Freelancingul sau conducerea unei mici afaceri poate fi costisitoare, dar, din fericire, există multe lucruri pe care le puteți adăuga la cheltuielile dvs. pentru a vă reduce factura fiscală (în mod legal).

Echipamente și consumabile

Pentru liber-profesioniștii digitali, cheltuielile inițiale cu echipamentele și consumabilele care fac posibilă desfășurarea activității pot reprezenta o cheltuială importantă. Acestea includ computere, imprimante, software și spații comerciale dacă închiriați un spațiu de birouri în loc să lucrați acasă. Aceasta este o idee excelentă pentru a vă separa viața profesională de cea de acasă, dar este totuși o cheltuială. Chiar și articolele mici se adună rapid, cum ar fi articolele de papetărie, cărțile de vizită și cerneala pentru imprimante. Este esențial să țineți evidența tuturor acestor achiziții, astfel încât să le puteți adăuga ca cheltuieli pentru a reduce impozitul pe care trebuie să îl plătiți.

Educație

Unele cursuri de formare, ateliere de lucru și webinarii pot fi, de asemenea, enumerate ca cheltuieli de afaceri. Principala cerință este ca acestea să fie legate de activitatea dvs. de freelancer digital. De exemplu, dacă oferiți servicii de design grafic, va trebui să rămâneți la curent cu progresele tehnologice care vă ajută să vă îmbunătățiți abilitățile de design grafic. Acestea se schimbă frecvent, astfel încât ați putea participa la webinarii și ateliere ocazionale, mai degrabă decât la cursuri complete. Acestea sunt o cheltuială viabilă. Alte cursuri care vă ajută să vă îmbunătățiți abilitățile de afaceri care sunt mai generalizate, cum ar fi să învățați cum să faceți rețele și să vă îmbunătățiți abilitățile de marketing. Indiferent de serviciile pe care le oferiți, învățarea vă poate ajuta să dobândiți și să păstrați mai mulți clienți.

Călătorii de afaceri

Dacă trebuie să călătoriți din orice motiv legat de afacerea dumneavoastră, aceasta poate fi, de asemenea, o cheltuială. Aceasta acoperă transportul, cum ar fi zborurile, kilometrajul și închirierea de mașini - cu condiția ca deplasarea să fie necesară pentru a vă întâlni cu clienții, pentru a participa la conferințe legate de afacerea dvs. sau pentru a crea oportunități de afaceri etc.

Cheltuieli pentru biroul de acasă

Acestea pot fi similare cu cheltuielile pentru echipamente și consumabile. Unii freelanceri digitali vor alege să lucreze exclusiv de acasă în loc să închirieze un spațiu de birou. Ei consideră că este mai convenabil, iar una dintre marile atracții ale freelancingului este că nu trebuie să se deplaseze la birou.

Pe lângă elementele deja menționate pentru un birou, dacă aveți un spațiu de lucru dedicat în casă, este posibil să îl puteți înscrie ca o cheltuială, în funcție de dimensiunea spațiului de lucru și de frecvența utilizării. Merită să obțineți consiliere pentru a vă asigura că înscrieți suma corectă ca cheltuială. Cu titlu orientativ, puteți obține o reducere de impozit de 5 USD pentru fiecare metru pătrat din locuința dvs. utilizată în scopuri profesionale. Cu toate acestea, există un maxim de 300 de picioare, dar aceasta este o cantitate rezonabilă de spațiu pentru un freelancer digital.

Cheltuieli pentru vehicule

Pe lângă călătorii, puteți obține reduceri fiscale și dacă aveți un vehicul pe care îl folosiți în interes de serviciu. Costurile pe care le enumerați pot include benzina, uleiul, reparațiile, asigurarea și deprecierea. Pentru a se califica drept cheltuială de afaceri, trebuie să utilizați vehiculul pentru a vă întâlni cu clienții, pentru a livra bunuri (dacă este cazul), pentru a participa la evenimente legate de afaceri și pentru alte sarcini profesionale.

Publicitate și marketing

Ca freelancer digital, puteți alege să angajați servicii de marketing externe sau să faceți acest lucru singur. În ambele cazuri, vor exista costuri care se clasifică drept cheltuieli de afaceri. Acestea pot include reclame online sau offline, dezvoltarea și întreținerea site-ului web, broșuri/pliante și campanii plătite în social media.

Servicii profesionale

Chiar dacă sunteți singura persoană din afacerea dvs. de freelancer, la un moment dat va trebui să apelați la servicii externe. Acestea pot fi consilieri juridici, contabili sau consilieri financiari. Fiecare dintre acești profesioniști vă poate ajuta să vă asigurați că afacerea dvs. funcționează fără probleme, deci toate sunt cheltuieli viabile care vă pot ajuta să reduceți impozitul pe care trebuie să îl plătiți.

Lucruri pe care nu le puteți solicita drept cheltuieli

Nu totul poate fi declarat drept cheltuială de afaceri legitimă. Cu toate acestea, unii liber-profesioniști pot considera anumite cheltuieli ca fiind o zonă gri. Pentru a clarifica această problemă, iată câteva exemple de achiziții care nu sunt de obicei deductibile ca cheltuieli de afaceri.

Călătorii personale sau alimente

Statutul de liber profesionist digital vă poate oferi libertatea de a lucra de oriunde pentru o parte sau pentru întreaga activitate. Unii liber-profesioniști se bucură de vacanțe de lucru în care petrec timp în străinătate în timp ce lucrează, dar locația nu are nicio relevanță pentru activitățile lor profesionale. Călătoriile din acest motiv (și mesele pe care le cumpărați în timp ce vă aflați acolo) nu sunt cheltuieli de afaceri.

Articole pentru uz personal

Articole precum un laptop sau un telefon pot fi considerate cheltuieli numai dacă sunt utilizate doar pentru activitatea dvs. de freelancer. Dacă achiziționați un contract de telefon care este utilizat rar sau niciodată pentru convorbiri de afaceri, acesta este pentru uz personal. Cu toate acestea, dacă utilizați acest telefon în mod regulat pentru muncă, dar îl folosiți și din motive personale, puteți solicita o parte din el ca cheltuială.

Abonamente non-business

Deși abonamentele, cum ar fi instrumentele de marketing, programele antivirus, programele care vă ajută să lucrați ca freelancer și programele de contabilitate sunt toate cheltuieli rezonabile. Unele alte abonamente nu sunt. De exemplu, este posibil să vă placă să ascultați muzică în timp ce lucrați și să fiți distras de reclame între melodii. Prin urmare, încheiați un abonament plătit pentru a elimina reclamele. Acest lucru nu este considerat o cheltuială deoarece nu are o legătură directă și evidentă cu munca dumneavoastră și ar fi dificil să dovediți că vă face mai productiv.

Îmbrăcăminte

Îmbrăcămintea va fi rareori clasificată ca o cheltuială, cu excepția cazului în care aveți o uniformă specifică sau trebuie să purtați îmbrăcăminte de siguranță pentru a vă desfășura activitatea. Având în vedere că este puțin probabil ca acest lucru să se aplice liber-profesioniștilor din domeniul digital, nu veți putea lista aceste cheltuieli. Orice îmbrăcăminte pe care o cumpărați pentru a vă întâlni cu clienții sau pentru a participa la evenimente poate fi purtată și în timpul dumneavoastră liber.

Divertisment

Dacă vă întâlniți cu un client sau cu un potențial client, este posibil să înscrieți mesele ca o cheltuială, dar divertismentul, cum ar fi un concert sau un eveniment sportiv, nu va fi eligibil. Deși acestea ar putea fi o modalitate bună de a impresiona un client și de a sparge gheața, nu sunt permise ca cheltuieli deoarece este imposibil de dovedit legătura dintre cheltuielile de divertisment și faptul că acestea vă aduc mai multă muncă.

Contribuții politice

Spre deosebire de donațiile caritabile, contribuțiile politice nu sunt eligibile pentru deduceri fiscale. Acestea nu sunt necesare pentru desfășurarea activității dvs. de freelancer, iar beneficiarii nu sunt organizații caritabile. Prin urmare, dacă vă decideți să contribuiți la o cauză politică care vă interesează foarte mult, acest lucru nu va reduce valoarea impozitului pe care îl plătiți.

Fiind conștient de ceea ce este și nu este o cheltuială de afaceri, vă puteți asigura că plătiți cea mai mică sumă de impozit fără a încălca nicio regulă. Dacă țineți evidența tuturor aspectelor, sunteți pregătit și nu lăsați impozitele pe ultima sută de metri, totul va fi mai ușor de gestionat.